Fiscale concurrentie: concept, context en gevolgen

2 september 2016

Vertaling naar het Nederlands:

Marie-Eve Cosemans

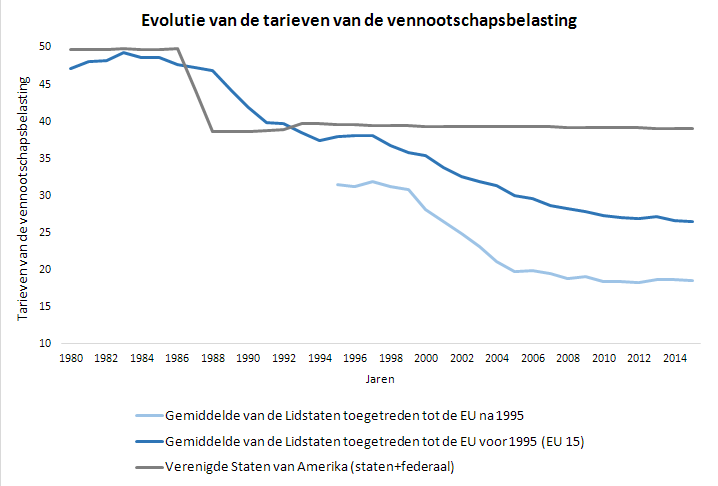

Na LuxLeaks en andere onthullingen ziet het ernaar uit de fiscale optimalisering [1] van de ondernemingen eindelijk een prioriteit op de Europese agenda is. Maar hoe noodzakelijk en dringend ook, dit mag het probleem van de concurrentie tussen de Lidstaten over de tarieven van de vennootschapsbelastingen niet verbergen. Deze concurrentie heeft twee rechtstreekse gevolgen: de sterke daling van het gemiddelde niveau van de belastingen op de vennootschapswinsten in de Europese Unie, en de belangrijke onderlinge verschillen in de belastingtarieven tussen de landen. De fiscale concurrentie, die versterkt wordt door de ontwikkeling van de EU, vermindert de mogelijkheden van de staten om belastingontvangsten te heffen [2] en vermindert de progressiviteit van de belasting [3]. Daarom vormt fiscale concurrentie een doorslaggevend element in de ongelijke verdeling van rijkdom, en de evolutie ervan.

Evasion - Marc Hatot @ Flickr

Fiscale concurrentie: aantrekkelijker zijn dan de buur

De landen van de Europese Unie beconcurreren elkaar om hun fiscale inkomsten te verhogen of om bedrijfsinvesteringen aan te trekken. De instrumenten die hiervoor ingezet worden, zijn de tarieven van de vennootschapsbelasting en de definitie van hun fiscale boekwaarde [4]. Een land dat bedrijven wil aanmoedigen om er zich te vestigen, verlaagt dus zijn belastingtarieven. Als antwoord hierop verminderen de buurlanden eveneens hun tarieven uit vrees dat de bedrijven zich elders gaan vestigen. Het resultaat van deze "behaagzucht" is de onafgebroken daling van de tarieven van de vennootschapsbelastingen in de Europese Unie sinds dertig jaar. Op te merken valt dat de motivatie van land tot land verschilt. Zo streven de kleine en de economisch minder ontwikkelde landen ernaar hun belastingtarief sterker te verlagen. Het niveau bedraagt 12.5% in Ierland, 16% in Roemenië, 34% in België en 38% in Frankrijk. Merk op dat er een toenemend verschil is tussen de wettelijke en de reële tarieven. De multinationals genieten immers van verschillende vrijstellingen en afwijkingen om hun reëel belastingniveau sterk te verminderen. In werkelijkheid zijn het hoofdzakelijk de KMO’s die aan het wettelijke tarief onderworpen zijn.

Hoe maken de multinationals gebruik van de fiscale concurrentie?

De fiscale concurrentie biedt de mogelijkheid aan de multinationals om hun belastingdruk, d.w.z. het bedrag dat zij aan belasting betalen, te minimaliseren. Multinationals zijn groepen die bestaan uit dochtermaatschappijen [5] die in verschillende landen zijn gevestigd. Deze structuur biedt de mogelijkheid om gebruik te maken van de internationale verschillen qua vennootschapsbelastingen om de belastingdruk van de groep in zijn geheel te verminderen. Het doel is om de winst van de dochtermaatschappijen in landen met hoge vennootschapsbelasting te verminderen en de winst in landen met lage belastingen te verhogen.

De Europese opbouw, een institutionele versterker

Waarom beconcurreren de Europese landen elkaar om multinationals aan te trekken? De invoering van de Interne Markt [5] in 1992 heeft aan de Europese ondernemingen het recht gegeven om zich in alle vrijheid in om het even welk Europees land te vestigen. Deze structurele evolutie verhoogde aanzienlijk de mogelijkheden voor multinationals om te profiteren van de verschillende regelingen van belastingheffing tussen de landen. Deze vrijheid heeft de onderlinge concurrentie tussen de landen om grote groepen aan te trekken en te behouden, aangewakkerd.

Waarom is er dan geen politieke reactie vanuit de Europese Unie? De beleidsbetrokkenheid op het vlak van rechtstreekse belastingheffing [6] wordt ingeperkt door de wil van de Lidstaten om hun nationale soevereiniteit op dit gebied te handhaven [7]. Dit komt tot uiting in het subsidiariteitsbeginsel [8] en de unanimiteitsregel [9] die elke mogelijkheid tot harmonisatie inzake belastingheffing van de vennootschappen verhindert. De decentralisatie die uit het eerste principe volgt, herleidt de voorstellen van de Europese Commissie om de wanverhoudingen op Europees niveau af te schaffen tot het strikte minimum. De unanimiteitsregel geeft een vetorecht aan elke Lidstaat voor elke maatregel van belastingheffing op Europees niveau die de Europese Raad zou willen goedkeuren. Het resultaat is dat de Europese Raad op 50 jaar tijd slechts drie richtlijnen heeft uitgevaardigd over de belastingheffing van ondernemingen [10]. In deze vastgeroeste institutionele context heeft de fiscale concurrentie nog mooie dagen in het vooruitzicht...

De multinationals, kiezen en/of delen

In Europa vertegenwoordigt de vennootschapsbelasting ongeveer een derde van de belastingen op het kapitaal [11]. Het is dus een belangrijk bestanddeel van het belastingsysteem van de landen van de Europese Unie. Als een lagere bedrijfsbelasting minder inkomsten voor de overheid betekent, kan dit een vermindering in het aanbod van openbare goederen en diensten betekenen. Bijgevolg vermindert hun slagkracht om een sociaal beleid te voeren op het vlak van onderwijs en gezondheid waaraan personen met lagere inkomsten een grotere behoefte aan hebben. Deze situatie is des te ongelijker omdat het bestaan en het succes van deze multinationals eveneens afhangen van openbare diensten en goederen, zoals wegen en andere vervoerinfrastructuur, juridische diensten, geschoolde arbeidskrachten…

Gevolgen voor de arbeidsbelasting en de progressiviteit van het fiscale systeem

Om te compenseren, verschuiven de regeringen een deel van de belastingdruk door naar de arbeid die minder mobiel is (voor een werknemer is het moeilijker dan voor een onderneming om zich in een ander land te vestigen). De gevolgen voor de sociale rechtvaardigheid zijn zwaar want de vermindering van de belastingheffing op het kapitaal kan leiden tot zwaardere arbeidsbelastingen.

Dit heeft eveneens negatieve gevolgen voor de progressiviteit van het fiscale systeem. Immers, stel dat er een belangrijk verschil is tussen het niveau van belastingen op de bedrijfswinsten en op dat van de inkomsten uit het kapitaal van natuurlijke personen (dividenden, interesten op obligaties…) afkomstig uit diezelfde winsten. In dit geval kan een persoon met hogere inkomsten minder belasting betalen als hij in staat is om zijn inkomsten uit het kapitaal te verschuiven in de vorm van bedrijfsinkomsten. Tot slot, wat de fiscale concurrentie eveneens aantast, is de capaciteit van het fiscaal systeem om de rijkdom te herverdelen binnen de bevolking.

Waarop kunnen we hopen voor de toekomst?

Na de crisis van 2007 lijkt de fiscale concurrentie ietwat aan intensiteit te hebben ingeboet. Daar de diepere oorzaken echter niet zijn uitgeschakeld, zou er wel eens een nieuwe ronde in het vooruitzicht kunnen liggen. Het Verenigd Koninkrijk heeft immers onlangs aangekondigd dat het tegen 2020 zijn vennootschapsbelasting zou verlagen van 20% naar 17% [12]. Dit contrasteert met de aanslagvoet van de Verenigde Staten die sinds de jaren 90 stabiliseert op 35% door het feit dat deze bijna volledig federaal is. Het is dus primordiaal dat de strijd tegen de fiscale optimalisering uitgebreid wordt met de strijd tegen de Europese anarchie van de belastingheffing van de bedrijven. Dit maakt een belangrijke positieve impact op de evolutie van de ongelijkheid binnen de Europese Unie mogelijk.

Voetnoten

[1] Het feit dat ondernemingen mechanismen uitwerken om van de meest gunstige fiscale regelingen te genieten. Zij voeren bijvoorbeeld boekhoudkundige operaties uit waardoor de werkelijke plaats van de activiteiten verschilt van die waar de belastingen verschuldigd zijn.

[2] Besley, T., & Persson, T., (2014). Why do Developing Countries Tax So Little? The Journal of Economic Perspectives, 28(4), 99-120.

[3] Een belasting is progressief wanneer de hoogte toeneemt in functie van de waarde van het belaste element. In een dergelijk systeem betaalt iemand met een hoger inkomen hogere belastingen.

[4] De fiscale boekwaarde stemt overeen met het totaal van de inkomsten dat de belastingadministratie weerhoudt voor de berekening van het belastbaar bedrag waarop het belastingtarief wordt toegepast. In de meeste Europese landen hebben zij de laatste 30 jaren een onafgebroken uitbreiding gekend.

[5] Deze markt wordt gekenmerkt door de afschaffing van de grenzen die de bewegingsvrijheid van de goederen, de diensten, het werk en het kapitaal mogelijk maakt.

[6] De rechtstreekse belastingen komen bijvoorbeeld overeen met de belastingen op de inkomsten van personen en bedrijven, en de indirecte belastingen met de BTW.

[7] Dit betekent dat de nationale regering op autonome wijze kan beslissen over de vennootschapsbelastingen die van toepassing zijn in het land.

[8] Dit principe beoogt om het meest relevante interventieniveau op het gebied van bevoegdheden te bepalen die tussen de EU en de landen van de EU worden gedeeld. In elk geval kan de EU slechts tussenkomen als zij in staat is om aan te tonen dat zij doeltreffender kan handelen dan de EU-landen op hun respectieve nationale of plaatselijke niveau.

[9] De unanimiteitsregel heeft de overhand wat betreft de rechtstreekse belastingheffing in de Europese Raad. Voor een hervorming van de vennootschapsbelasting op Europees niveau is het akkoord van alle regeringsleiders nodig.

[10] De richtlijn fusies, de richtlijn moeder-dochtermaatschappij en de richtlijn over de interesten en de retributies.

[11] De verschillende elementen van de belastingen op het kapitaal zijn de belasting op het vermogen, de onroerende voorheffing, de successie en registratierechten, de belasting op de financiële inkomsten en de inkomensbelastingen van de vennootschappen.

Voor meer informatie: Zucman, G., (2014). Taxing across borders: Tracking personal wealth and corporate profits. The Journal of Economic Perspectives, 121-148.